Reformbedarf im System der Alterssicherung

Wir brauchen eine Stabilisierung des gesetzlichen Rentensystems. Durch einen regelgebundenen Anstieg der Altersgrenze, eine Begrenzung der Steuerzuschüsse und die Wiedereinführung des Nachholfaktors. Außerdem müssen die Säulen betriebliche und private Altersvorsorge gestärkt werden. Ein Aufruf.

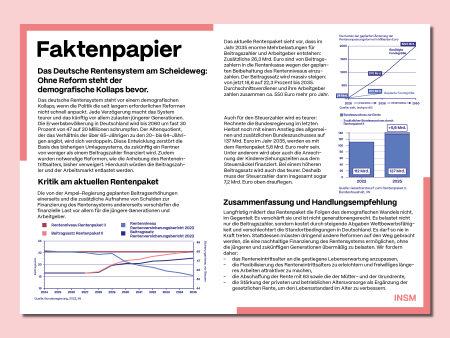

Das System der Alterssicherung in Deutschland steht vor grundlegenden Anpassungen. Die Notwendigkeit dazu ergibt sich nicht aus politischen Zielen, sondern aus der Logik des Umlageverfahrens der Gesetzlichen Rentenversicherung (GRV).

Um den Herausforderungen der demografischen Entwicklung zu begegnen, reicht es nicht aus, die Tragfähigkeit des Umlageverfahrens zu verbessern. Vielmehr müssen alle drei Säulen der Altersvorsorge in den Blick genommen werden. Denn eine Erhöhung der Altersbezüge aus der zweiten und dritten Säule bedeutet gleichzeitig eine Entlastung der GRV und – vor dem Hintergrund der Entwicklung der Steuerzuschüsse – eine Entlastung der gesamtstaatlichen Finanzen.

Kern des Finanzierungsproblems der GRV sind die gestiegene Lebenserwartung und die damit verbundene Verlängerung der Rentenphase. Eine nachhaltige Reform muss an diesem Punkt ansetzen und die Regelaltersgrenze perspektivisch anheben. Um die politische Akzeptanz einer solchen Reform zu verbessern, sollte die Erhöhung regelgebunden erfolgen. Dabei wird der faktische Anstieg der Lebenserwartung nach einem vorher festgelegten Verhältnis zwischen Erwerbs- und Rentenphase aufgeteilt. Denkbar ist zum Beispiel eine Regel, bei der drei Jahre zusätzlicher Lebenserwartung die Erwerbstätigkeit um zwei Jahre und die Rentenphase um ein Jahr verlängern. Dies würde bedeuten, dass das gesetzliche Renteneintrittsalter auf 69 Jahre im Jahr 2061 ansteigt.

Vor dem Hintergrund der Generationengerechtigkeit ist es geboten, dass die Finanzierung der GRV durch Steuerzuschüsse zukünftig begrenzt wird. Dies könnte dadurch erreicht werden, dass die Zuschüsse an die Kosten der versicherungsfremden Leistungen gekoppelt werden. Denn die Steuerfinanzierung der GRV bricht mit dem Versicherungsprinzip und bürdet der jüngeren Generation eine Doppelbelastung als Beitrags- und Steuerzahler auf. Im Zuge der Corona-Pandemie sollte darüber hinaus der Nachholfaktor wieder eingeführt werden, um zukünftige Rentenerhöhungen mit der Entwicklung der Löhne in Einklang zu bringen.

Altersarmut lässt sich am besten präventiv durch eine bessere Integration in den Arbeitsmarkt verhindern. Als kuratives Mittel bietet sich eine Reduzierung der Transferentzugsrate an. Ein einheitlicher prozentualer Freibetrag auf die Grundsicherung im Alter, nicht nur für Betriebsrenten und Riester-Renten sondern auch für Rentenzahlungen aus der GRV, würde klare Anreize zum Erwerb von Rentenansprüchen setzen, unabhängig davon, ob jemand später Grundsicherung bezieht. Maßnahmen wie die Grundrente sind dagegen wenig zielgerichtet und teuer. Die unzureichende Prüfung der Einkommens- und Vermögenssituation eines Haushalts führt dazu, dass Personen Grundrente erhalten, die nicht von Altersarmut bedroht sind. Die Aufstockung einer somit höheren Anzahl von Renten stellt einen klaren Verstoß gegen das Äquivalenzprinzip dar.

Zur Schließung der Rentenlücke bedarf es einer weiteren Stärkung der zweiten und dritten Säule der Altersvorsorge. Bei der betrieblichen Altersvorsorge (bAV) muss es vor allem darum gehen, die Inanspruchnahme bei kleinen und mittleren Unternehmen sowie Geringverdienern zu verbessern. Um die Markttransparenz zu erhöhen, sollte der Staat Vorgaben für die Gestaltung eines leicht verständlichen Standardprodukts machen. Ein solches Standardprodukt sollte von privaten Unternehmen angeboten werden und in Konkurrenz zu bestehenden Produkten treten. Die automatische Teilnahme an der bAV stellt einen erheblichen Eingriff in private Entscheidungen dar und darf nur dann in Erwägung gezogen werden, wenn ein Standardprodukt die Inanspruchnahme nicht verbessert.

Bei der privaten Altersvorsorge besteht die Herausforderung darin, die Kapitaldeckung zu erhöhen. Dies ergibt sich insbesondere aus dem gegenwärtigen Niedrigzinsumfeld, in welchem bestehende Anlagevorschriften für geförderte Produkte den Versicherten hohe Kosten aufbürden. Zur Verbesserung dieser Situation sollte die Beschränkung der Aktienquote ersatzlos gestrichen werden, bei gleichzeitigem Erhalt der Beitragsgarantie. Die Verbreitung der privaten Altersvorsorge dürfte – analog zur bAV – von der Einführung des oben beschriebenen Standardprodukts profitieren. Weitere Informationsprobleme bei der privaten Vorsorge sollten durch eine allgemeine Förderberechtigung und die Standardisierung der Darstellung der Renteninformation bekämpft werden. Angesichts solcher Reformoptionen sind radikale Alternativen wie die Einführung eines Staatsfonds nicht notwendig.

Dieser Blogpost ist dem Fazit des Gutachtens „Reformbedarf im System der Alterssicherung“ entnommen.

Keinen Ökonomen-Blog-Post mehr verpassen? Folgen Sie uns auf Facebook, Instagram und Twitter, und abonnieren Sie unseren RSS-Feed sowie unseren Newsletter.

Autor:

Prof. Dr. Dr. h. c. Lars P. Feld hat seit 2010 den Lehrstuhl für Wirtschaftspolitik und Ordnungsökonomik an der Albert-Ludwigs-Universität Freiburg inne und ist Direktor des Walter Eucken Instituts. Seine Forschungsschwerpunkte sind Wirtschaftspolitik, Finanzwissenschaft, Neue Politische Ökonomie und Ökonomische Analyse des Rechts.