10 Fakten zu Steuern und Abgaben

Diese Faktensammlung zeigt, weshalb höhere Steuern oft mehr Probleme verursachen als lösen und steigende Sozialabgaben zu einem erheblichen Standortnachteil führen. Sie zeigt, dass Deutschland im internationalen Vergleich schon heute ziemlich „teuer“ ist und dass das Leistungsprinzip im Steuersystem – und die damit einhergehende Umverteilung – eigentlich ziemlich gut funktioniert.

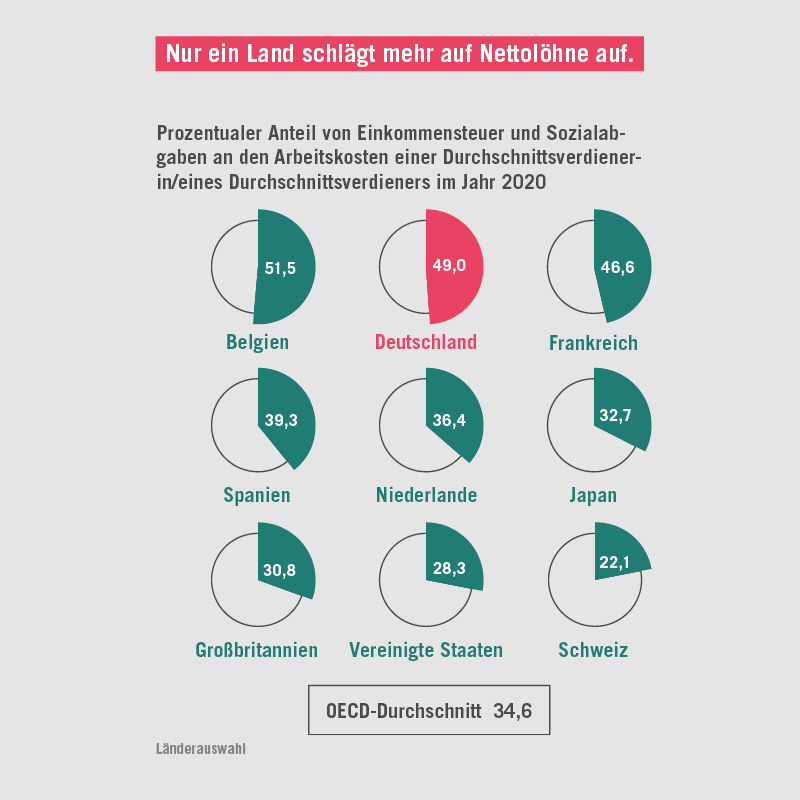

Fakt 1: Steuern und Sozialabgaben treiben Arbeitskosten in die Höhe.

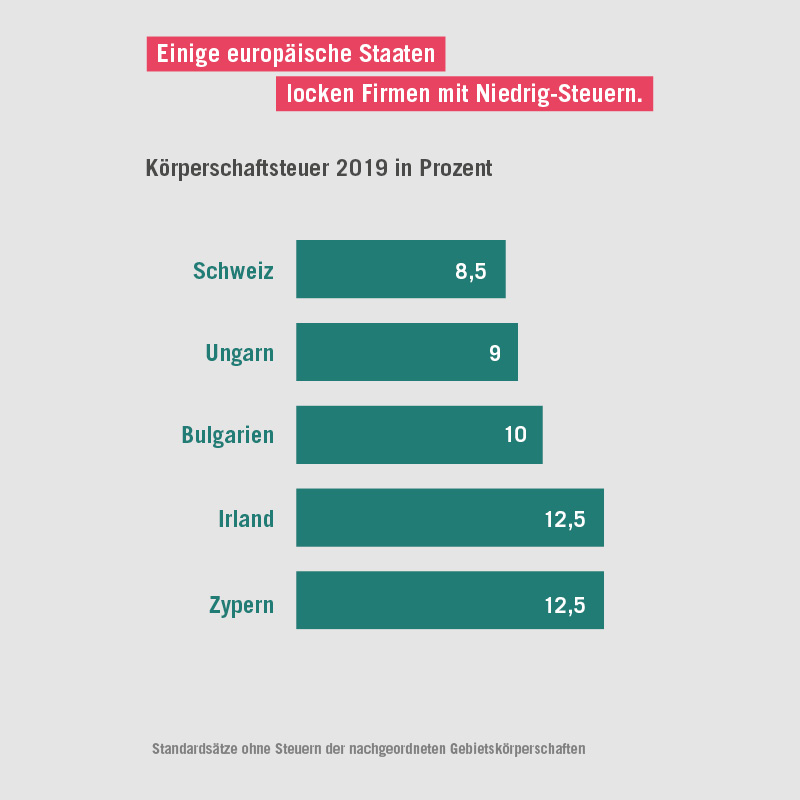

Fakt 2: Globale Mindeststeuer soll kommen.

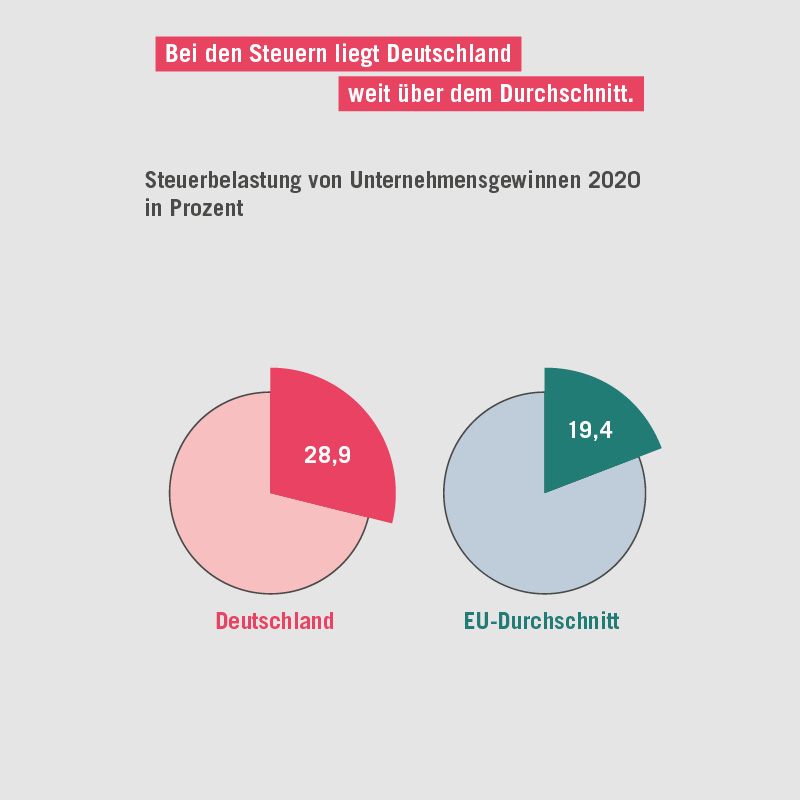

Fakt 3: Höhere Steuern sind kein Allheilmittel.

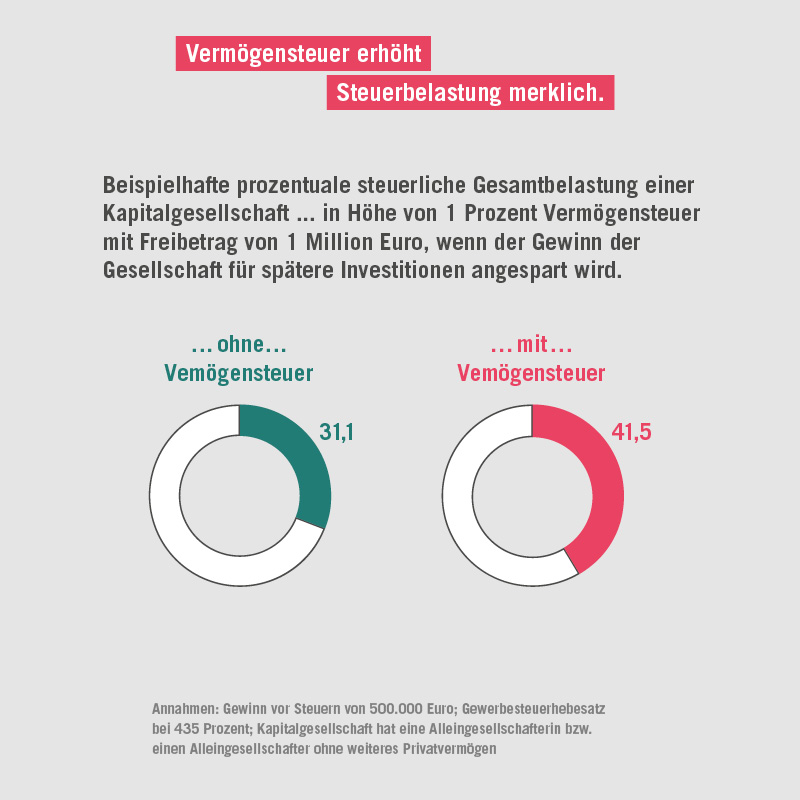

Fakt 4: Vermögensteuer verhindert Investitionen.

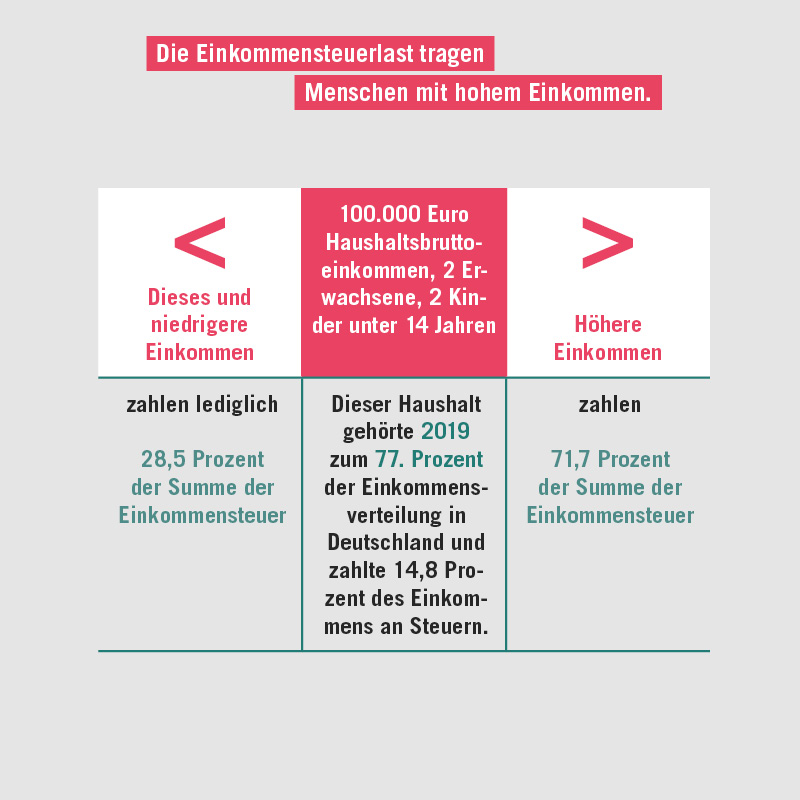

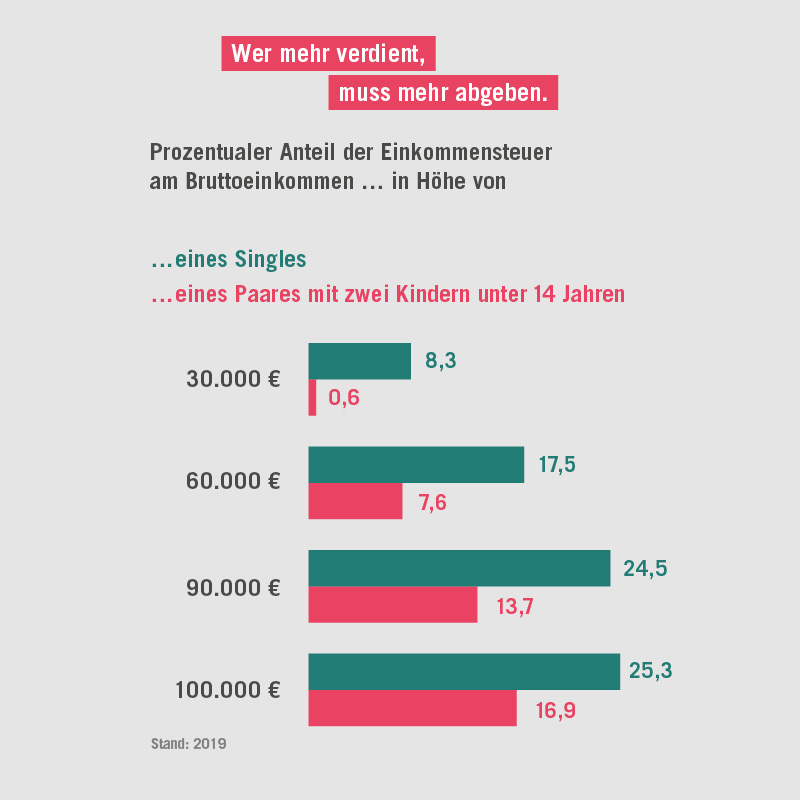

Fakt 5: Steuersystem sorgt für gewaltige Umverteilung.

Fakt 6: Kalte Progression trifft alle Steuerzahler.

Fakt 7: Der Soli ist vieles, aber nicht abgeschafft.

Fakt 8: Die Erbschaftsteuer bringt wenig.

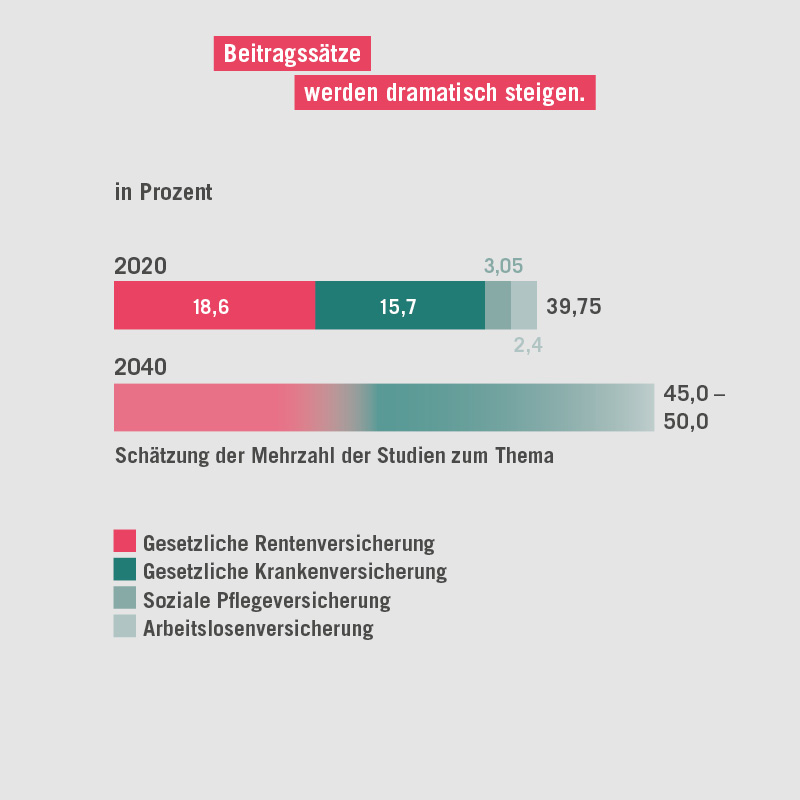

Fakt 9: Sozialversicherungen drohen zum Fass ohne Boden zu werden.

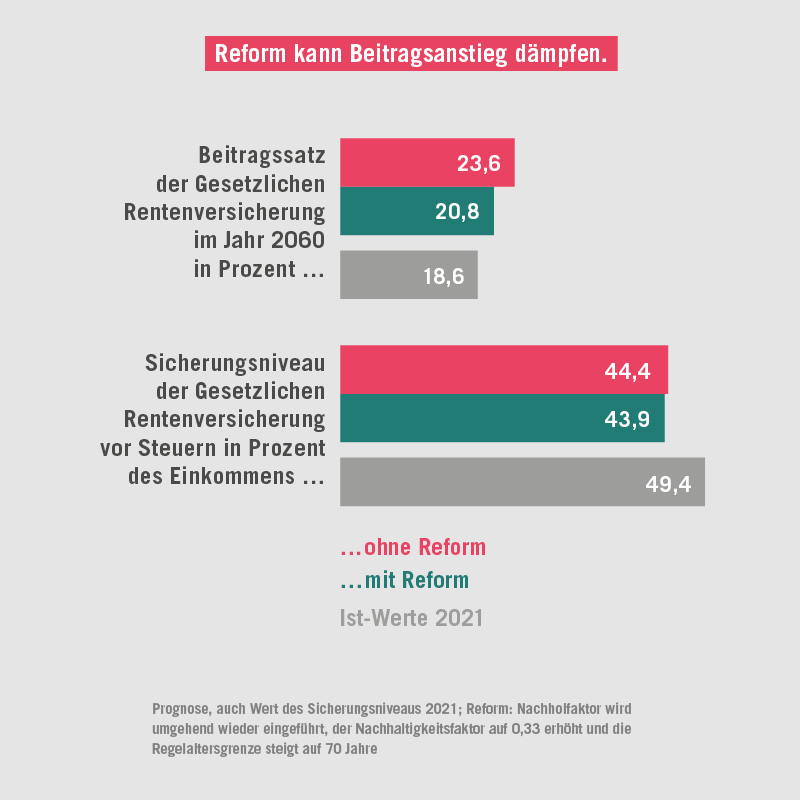

Fakt 10: Rentenversprechen sind unbezahlbare Last.

Nach der Wahl ist vor der Wahl – und das ist wenig hilfreich, wenn es gilt, drängende Probleme zu lösen. Denn im ewigen Wahlkampfmodus bleiben Fakten und gute Argumente oft auf der Strecke, weil die Wirklichkeit manchmal unangenehm ist und bei potenziellen Wählerinnen und Wählern deshalb schlechter ankommt als wohlklingende Versprechen.

Gerade die Diskussion über Steuern und Sozialabgaben ist in Deutschland alles andere als objektiv. Sie wird schlichtweg ideologisch geführt. Und viel zu oft entsteht deshalb der Eindruck, dass der Fiskus bei „denen da oben“ einfach nur etwas mehr einsammeln müsse, um Probleme wie Ungleichheit und Armut zu lindern.

Diese Faktensammlung zeigt, weshalb die Zusammenhänge deutlich komplexer sind und höhere Steuern oder Sozialabgaben oft mehr Probleme verursachen als lösen: Steigende Abgaben führen zu einem erheblichen Standortnachteil – ganz davon abgesehen, dass Deutschland im internationalen Vergleich schon heute ziemlich „teuer“ ist. Zudem wird deutlich, dass vieles von dem, was von einschlägigen Interessengruppen als verbesserungswürdig angeprangert wird, eigentlich ziemlich gut funktioniert – das Leistungsprinzip im Steuersystem zum Beispiel und die damit einhergehende Umverteilung.

Hinzu kommt eine keinesfalls neue Erkenntnis, die allerdings gern in Vergessenheit gerät: Der deutsche Staat hat seit Jahren kein Einnahmen-, sondern ein Ausgabenproblem.